- janeiro 21, 2020

- Posted by: Equipe Ustore

- Category: Computação em Nuvem, Internacional

Artigo em alemão

Banking-as-a-Service (kurz: BaaS) ist der Sammelbegriff für Finanzdienstleistungen, die jedes Unternehmen für eigene Kunden, Lieferanten und Mitarbeitern anbieten kann. So wird jedes Unternehmen aus Kundensicht zu einer eigenen kleinen Bank. Für Unternehmen kann BaaS die ideale Lösung sein. Doch was bedeutet das für Banken, Infrastruktur, Geschäftsmodelle und die Unternehmen? Das Dossier

Jedes Unternehmen in jeder Branche kann ein Finanzlösungsanbieter werden – mit seiner eigenen Marke. Darüber hinaus unterliegen die Unternehmen nicht der Regulierung, die Finanzinstitute erfüllen müssen, denn um die Regulierung kümmern sich die Finanzinstitute.

Mit Banking as a Service (BaaS) verlagert sich der Wandel von der Erstellung und Verwaltung von Finanzlösungen radikal auf konsumentenorientierte Finanzmanagement-Tools und damit verbundene Angebote, die den Banken einen soliden Weg bieten, in diesem sich schnell verändernden Markt zu bestehen.

Andererseits ist BaaS die ideale Lösung, um verschiedene Anforderungen zu erfüllen:

1.Interne finanzielle Anforderungen wie die Zahlungsabwicklung an Lieferanten und Mitarbeiter berücksichtigen;

2.Als Finanzdienstleister tätig sein und aus dieser Tätigkeit eine Einnahmequelle ziehen;

3.Erweitern Sie Ihr Portfolio um Finanzdienstleistungen, um eine bessere Beziehung zu Ihren Kunden zu erreichen.

Mit BaaS können Banken ihre Markteinführungszeit in neuen Umgebungen verkürzen und die Bedürfnisse und Erwartungen digitaler Verbraucher schnell erfüllen.“

Die Migration auf BaaS ist jedoch nicht einfach, da Banken bereit sein müssen, ihre Datendienste und Partneranwendungen wie FinTechs und andere Drittanbieter freizuschalten für Entwickler durch standardisierte offene APIs sowie Plug-and-Play auf neu aufkommenden Plattformen, auf denen sie nicht die wirklichen Eigentümer der Kundenerfahrung und -beziehung sind. Dies ist eine völlig neue Denkweise für Banken und ihr traditionelles Geschäftsmodell.

Dieser ziemlich extreme Wandel muss über einen kontinuierlichen Zeitraum betrachtet werden und basiert auf der Aggressivität der Bank in Bezug auf Risiken und die digitale Geschäftsreife. Die Umsetzung erfolgt in wenigen Schritten, angefangen als exploratives Unternehmen bis hin zu einer offenen Auswahl und Expansion.

Wenn Sie von der API-Plattform aus den Kernprozess transformieren und sich letztendlich zu einem umfassenden BaaS-Modell entwickeln, sollte dieser gesamte Prozess auf den folgenden Punkten basieren:

1.Vorbereitung, Anpassung und Aufbau eines soliden API-geführten Ökosystems;

2.Wählen und formulieren Sie die am besten geeignete API-Strategie.

3.Wählen Sie Partner aus, die auf die Markt- und Kundenstrategie Ihres Unternehmens abgestimmt sind.

4.Bauen Sie starke Partnerschaften mit FinTechs und unabhängigen Softwareentwicklern auf, um APIs zu unterstützen und zu monetarisieren.

5.Behalten Sie eine Change-Management-Strategie bei, um BaaS in Ihrem Unternehmen zu implementieren und weiterzuentwickeln.

6.Stellen Sie die strategische Ausrichtung zwischen den Geschäftszielen und Ihrem BaaS-Projekt sicher.

Wenn Banken BaaS erfolgreich implementieren, können sie sich im digitalen Zeitalter zu einer peripheren Institution entwickeln und zu einem wichtigen Broker werden, der Verbrauchern und Partnern in der gesamten digitalen Wertschöpfungskette viele verschiedene Vorteile bietet und die Kundenbasis erweitert.

Wie funktioniert BaaS?

Das digitale Zahlungskonto und die Prepaid- oder Kreditkartenmodule bilden zusammen die Real-Economy-Benutzeroberfläche. Das heißt, die Kundenerfahrung mit BaaS erfolgt hauptsächlich in der digitalen Umgebung über eine benutzerdefinierte proprietäre Anwendung, in der sie die Kontrolle über ihre Finanzinformationen und Transaktionen haben. Um die Bewegungen in Ihrem Konto auszuführen, verfügt der Benutzer über eine physische oder virtuelle Karte, deren Design ebenfalls anpassbar ist.

In der Regel ist die Entwicklung der Anwendung Sache des Auftraggebers, der das Projekt intern ausführen oder auslagern kann. Die Integration mit BaaS erfolgt über APIs, die das Front-End, die Branding-Anwendung, die Produkte und das Look & Feel mit der zu 100% modularen und dynamischen digitalen Banking-Plattform verbinden.

Mit BaaS kann ein Unternehmen nicht nur seine Geschäftsstrategie um Bankgeschäfte erweitern, sondern auch sicherstellen, dass dies in Rekordzeit geschieht und die neuen Kundenerwartungen erfüllt werden, indem eine vollständige Plattform bereitgestellt wird. Banking as a Service kann über APIs in jede Anwendung integriert werden und sorgt für eine viel schnellere Markteinführung und ein vollständig personalisiertes Endkundenerlebnis.

Banken und Kunden im BaaS-Szenario

Aber gibt es für Banken und Kunden irgendwelche Vorteile, wenn Banking as a Service-basierte Lösungen eingeführt werden? Viele Banken haben bereits verstanden, dass sie mit BaaS eher eine Partnerschaft als eine Wettbewerbsbeziehung eingehen können.

Im Einklang mit dem Open Banking-Konzept ist BaaS der Kanal, über den Banken ihre APIs für Finanzdienstleistungen verbreiten und so den neuen digitalen Medienkonsumenten erreichen können.

Sogar FinTechs, die früher eine große Bedrohung für traditionelle Finanzinstitute darstellten, tauchen im BaaS-Szenario als wichtige Partner auf, die in der Lage sind, die Reichweite von Bank-APIs zu nutzen.

Aus Sicht des Kunden erfüllt BaaS auch die Erwartungen von Open Banking, indem es eine transparentere und unabhängigere Beziehung zu Finanzinstituten aufbaut. Gerade die Angebotsvielfalt bringt dem Verbraucher tendenziell Vorteile. Schließlich ist das Bekämpfen oder Leugnen von Trends eine erfolglose Maßnahme, die das Unternehmen nicht schützt, sondern einem noch höheren Risiko aussetzt. Angesichts der Einführung von Banking as a Service besteht die beste Option für traditionelle Finanzinstitute darin, Änderungen zu verstehen und sich an diese anzupassen. Der traditionelle Ansatz, den die meisten Geschäfts- und Privatkundenbanken inzwischen verfolgen, ist einem harten Wettbewerb von allen Seiten ausgesetzt. Banken haben die Bereitstellung von End-to-End-Diensten immer vorangetrieben, indem sie Erfahrungen, Prozesse und Produkte integriert haben. Die jüngste, den Markt beherrschende Zentralität der Verbraucher und native digitale FinTechs bieten dem Markt jedoch ein signifikantes Kundenerlebnis durch den Zugriff auf Dienste und Anwendungsdaten. Unter den Finanzdienstleistern, um nur einen der vielen Trends zu nennen, die jetzt den Aufstieg von BaaS beeinflussen.

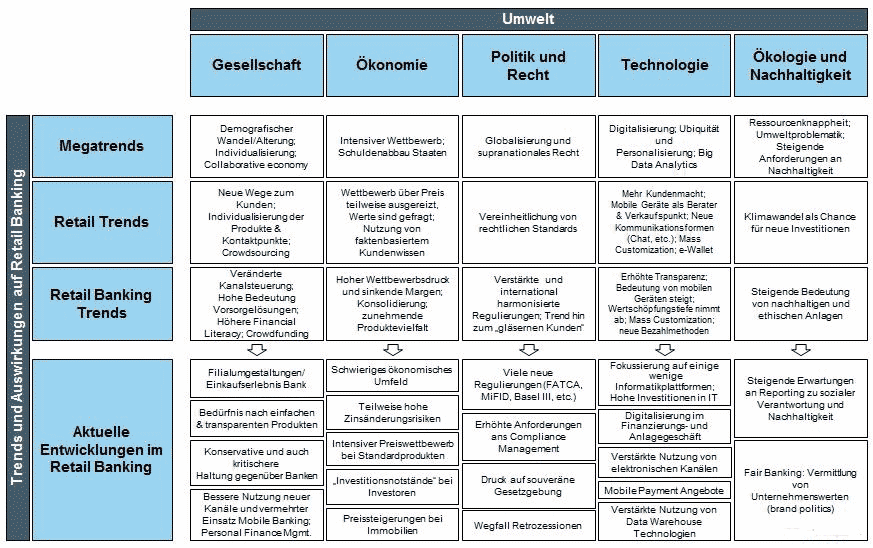

Die folgende Grafik fasst einige der wichtigsten Markttrends zusammen:

Um diese neue Marktordnung zu überstehen, müssen Banken ihr Wertversprechen grundlegend ändern. BaaS entwickelt sich nun zu einem neuen Geschäftsmodell und einem effizienten Toolset für den Wettbewerb. Dieses Geschäftsmodell umfasst viele wichtige Elemente. Unter diesen konzentrieren sich die Banken jedoch auf die folgenden drei:

1.Umstieg auf Financial Management Solution Builder: Eine effiziente BaaS-Implementierungsstrategie konzentriert sich stark auf Komponentenfunktionen, die jede Art von Plug-and-Play-Betrieb ermöglichen. Dies führt dazu, dass Banken maßgeschneiderte Financial Management Solution Builder werden, um die Bedürfnisse und Erwartungen der Kunden zu erfüllen, die sich am schnellsten ändern. Durch die Anwendung von Komponentenmethoden werden Banken auch eine bessere Standardisierung und Kosteneinsparungen erzielen.

2.Open Bank API Guidance: BaaS zielt darauf ab, innovative kundenorientierte Lösungen bereitzustellen, indem traditionelle Bankressourcen und -funktionen geöffnet werden. APIs sind der Schlüssel für die Bereitstellung von BaaS und unterstützen und ermutigen traditionelle Teilnehmer, an der Überprüfung teilzunehmen. Mit den APIs können Banken Daten mit internen Entwicklern, Partnern und Dritten wie FinTechs teilen, die diese Daten manipulieren, um wertvolle Serviceangebote wie mobile Zahlungsanwendungen, Peer-to-Peer-Kreditlösungen, Analyse-Dashboards und mehr zu erstellen.

3.Fokus auf Innovation und Kundenorientierung: Um ein innovativeres, kundenorientiertes Angebot bereitzustellen, müssen Banken externen und internen Partnern Ressourcen und Verbrauchsdaten zur Verfügung stellen, z. B. einem intelligenten virtuellen Bankassistenten, der einen Multiplikatoreffekt stimuliert, um die Basis zu vergrößern. Einnahmequellen bei gleichzeitiger Kostensenkung.

Natürlich bietet BaaS und die Schaffung eines API-Ökosystems viele Vorteile. Auf diese Weise können Banken externe Innovationen durch Daten und Logik, die durch offene APIs verfügbar gemacht werden, besser nutzen und mithilfe dieser Funktionen neue Angebote entwickeln und das Kundenerlebnis, die Kundenbindung und den Austausch verbessern.

Banken werden auch neue Einnahmequellen finden und neue Kunden gewinnen, insbesondere sogenannte Digital Natives, die nach innovativeren Angeboten suchen.

Das BaaS-Modell verbessert die Fähigkeit der Banken, besser und schneller auf sich ändernde Marktbedingungen und Kundenanforderungen zu reagieren.“

Banken, die BaaS einführen, haben jedoch eine Risikokomponente, darunter den Verlust der Kontrolle über die Kundenbindung, die Fragmentierung des Kundenstamms und die Erosion der bankgesteuerten Produktinnovationen. Dies macht es für Banken erforderlich, diese Ergebnisse ordnungsgemäß zu verwalten und zu verfolgen, um Ihre Geschäftsziele zu erreichen und zu erreichen.

Die Wirkung von BaaS wird nur zunehmen, wenn sich die Banken weiterhin auf die Bedürfnisse der Verbraucher konzentrieren. Technologiebasierte Erwartungen und Ressourcen sowie Innovationen zur Steigerung des Wettbewerbs. Um das digitale Zeitalter zu überstehen, relevant zu bleiben, Marktanteile zu halten und in der Branche präsent zu sein, müssen sich Banken für BaaS entscheiden.

Warum müssen BaaS-Plattformen grenzüberschreitende Funktionen bieten?

Um ein starkes Wachstum aufrechtzuerhalten, müssen BaaS-Anbieter Händlern die Möglichkeit bieten, international zu agieren. Dank der Stärke des globalen E-Commerce haben Einzelhändler einen besseren Zugang zu ausländischen Kunden als je zuvor. Um diesen Markt zu unterstützen, zielen die BaaS-Plattformen darauf ab, ihren Kunden überall auf der Welt einfache und sichere Zahlungstools zur Verfügung zu stellen. Dies gilt sowohl für Unternehmen (B2B) als auch für Unternehmen (B2C). Ein wichtiger Schritt in Richtung dieses Ziels besteht darin, dass BaaS-Plattformen Open-Banking-Möglichkeiten nutzen, um ihre Angebote zu entwickeln.

Internationale Transaktionen können auch von BaaS-Anbietern optimiert werden, indem Tools zur Verwaltung mehrerer Währungen angeboten werden. Mit diesen Tools sind Unternehmen besser gerüstet, um Fremdwährungen einzutreiben und auf ausländischen Märkten zu agieren.

Darüber hinaus können sie alle anderen Vorteile der BaaS-Plattformen voll ausschöpfen – sei es durch Rationalisierung der Kontoverwaltung, Abschluss von Vereinbarungen, Abstimmung und Integration oder Steuerung der ständig wachsenden Anzahl von Vorschriften und Richtlinien in Bezug auf Banken und Finanzumgebungen.

Cloud Computing: Finanzmarktstrategie

Die Beiträge von Cloud Computing zum Finanzmarkt gehen weit über die Vorteile der Datensicherheit hinaus. Der Finanzmarkt hat versucht, Cloud Computing zu nutzen, um seinen Horizont zu erweitern und neue Konzepte anzuwenden, die auf der von ihm gebotenen Sicherheit basieren. Mobile-Banking-Trends gewinnen somit bei den Nutzern an Dynamik und bedeuten eine Ersparnis für Banken. Zu den Gründen gehört die geringere Abhängigkeit von den Mitarbeitern dieser Institutionen, da die künstliche Intelligenz der Anwendungen stärker genutzt wird. Dies reduziert sicherlich die Kosten für die physische Infrastruktur und die Humanressourcen.

All diese Faktoren belegen die wichtige Beziehung zwischen Cloud Computing und Informationssicherheit und wie der Finanzmarkt die Vorteile seiner Bereitstellung genutzt hat. Damit Unternehmen die globalen Chancen nutzen können, müssen BaaS-Anbieter auf die Bedürfnisse ihrer Kunden eingehen. Nur dann können sie eine wirklich ausgestattete Plattform bieten, um Wachstum und Effizienz zu fördern.

Es besteht kein Zweifel, dass die FinTech-Teilnehmer die Finanz- und Zahlungslandschaft zum Besseren verändert haben.“

Innovative BaaS-Anbieter bieten Händlern auf der ganzen Welt die maßgeschneiderten Lösungen, die sie benötigen, um die Anforderungen ihrer Kunden an Einfachheit, Geschwindigkeit und Sicherheit zu erfüllen und gleichzeitig das volle Wachstumspotenzial ihres Geschäfts auszuschöpfen. Wir leben in einem stark globalisierten Umfeld und Lösungen wie BaaS können die Ressourcen bereitstellen, die Unternehmen benötigen, um sich in Zukunft weiterzuentwickeln.

Wie Bankausfälle zu einem besseren Geschäft führen können

Im Zuge der technologischen Entwicklung können viele der Systeme und Server, auf denen Unternehmen ihre Daten speichern und verwalten, das schiere Volumen und die Komplexität von Datensätzen nicht bewältigen, sodass sie langsamer und weniger reaktionsschnell sind. Die Fähigkeit von Teams, Aufgaben zur Anwendungsaktualisierung auszuführen oder brandneue Anwendungen zu entwickeln, ist für Unternehmen von entscheidender Bedeutung, um wettbewerbsfähig zu sein. Zu oft wird der Entwicklungsprozess jedoch durch den Zugriff auf neue Daten eingeschränkt. Dies bedeutet, dass DBAs und Speicheradministratoren mit alten Daten arbeiten oder Tage, Wochen oder Monate auf die Bereitstellung neuer Datensätze warten müssen. Virtuelle Datenumgebungen können bei Bedarf innerhalb von Minuten bereitgestellt werden, wobei Entwickler in der Lage sind, Daten selbst zu aktualisieren, zurückzusetzen, zu markieren und zu verzweigen, um den Datenengpass zu beseitigen.

Durch die Zentralisierung der Datenbereitstellung auf einer separaten Plattform können Unternehmen Daten schützen und steuern, Versionen und Änderungen verfolgen und einen vollständigen Datenverlauf beibehalten.

Diese neue Virtualisierungsebene ermöglicht es Datenkopien, ein Zehntel des Platzes einzunehmen, was Geld spart und Platz für die vorhandene Speicherinfrastruktur schafft.“

Die Zukunft des Bankensektors schützen

Der finanzielle Zusammenbruch im Jahr 2008 versetzte die Welt in eine lange Phase finanzieller Instabilität, die zu Arbeitslosigkeit und einem weltweiten Rückgang der Unternehmensgewinne aufgrund der sinkenden Nachfrage nach Waren und Dienstleistungen führte. Jahre nach dem Absturz sehen wir uns einer völlig neuen digitalen Finanzlandschaft und einer Reihe neuer Chancen und Herausforderungen gegenüber. Obwohl der Unfall zu einer Reihe regulatorischer und gesetzlicher Maßnahmen geführt hat, um zu verhindern, dass ein ähnliches Ereignis erneut eintritt, ziehen Änderungen unserer Bankgewohnheiten bereits eine neue Generation von Bedrohungen an: Cyber-Kriminelle. Bestehende Banken und Versicherer stehen zunehmend unter dem Druck, ihre Geschäftstätigkeit in den letzten zehn Jahren weiterzuentwickeln, um mit einer Vielzahl neuer innovativer, digitaler und datengesteuerter Wettbewerber zu konkurrieren, die mit der Nachfrage der Verbraucher nach bequemeren und persönlicheren Diensten gewachsen sind.

Um wettbewerbsfähig zu sein und eine zunehmend personalisierte Erfahrung für ihre Kunden zu bieten, müssen Banken eine große Menge an Daten über ihre Kunden sammeln und verwalten. Die Rückkehr in den Finanzsektor, von Banken zu Versicherern, ist nach Einschätzung von Experten natürlich eine Steigerung der operativen Margen von Big-Data-Investment-Organisationen. Der Wert von Daten ist in den letzten zehn Jahren exponentiell gestiegen. Die nächste Finanzkrise kann durch Sicherheitsangriffe verursacht werden.

Vertrauen ist in der Finanzdienstleistungsbranche von größter Bedeutung, und die Branche ist sich der Kritikalität der von ihnen manipulierten Informationen bewusst.“

Mit der Entwicklung der Branche nimmt jedoch auch die Bedrohung zu.

Source: Finanz Magazin

Lenildo Morais hat einen Master-Abschluss in Informatik vom Zentrum für Informationswissenschaft der Federal University of Pernambuco (Brasilien). Er ist Forscher bei ASSERT (Advanced System and Software Engineering Research Technologies) und Projektmanager bei Porto Digital de Pernambuco (Brasilien).